「私たちがソニーの“理想工場”を引き継ぐ」――BRAVIA×TCL合弁の日にVAIO社長が明かした決意とは【家電で読み解く新時代|Case.32】

複雑な気持ちで受け止めた「BRAVIA×TCL」のニュース

BRAVIAが、中国TCLとの持ち株会社方式による合弁事業に移行する。しかも資本構成はTCL 51%、ソニー 49%。形式上は、TCL側が“親”になるかたちだ。

長年ソニーを応援してきたファンや、いわゆる“ソニー信者”にとっては、「ついにここまで来たか」とショックを受けた人も少なくないだろう。

ただ、感情は感情としていったん脇に置き、家電スペシャリストとして冷静に数字と構造を見ていくと、この一手は決して「敗北」でも「終わり」でもない。

むしろ、世界の家電市場の現実に向き合ったうえで、日本ブランドが生き残るための“再起動ボタン”だと捉えるべきだ――それが、今の筆者の率直な結論だ。

ソニーにとってテレビはもはや「主役」ではない

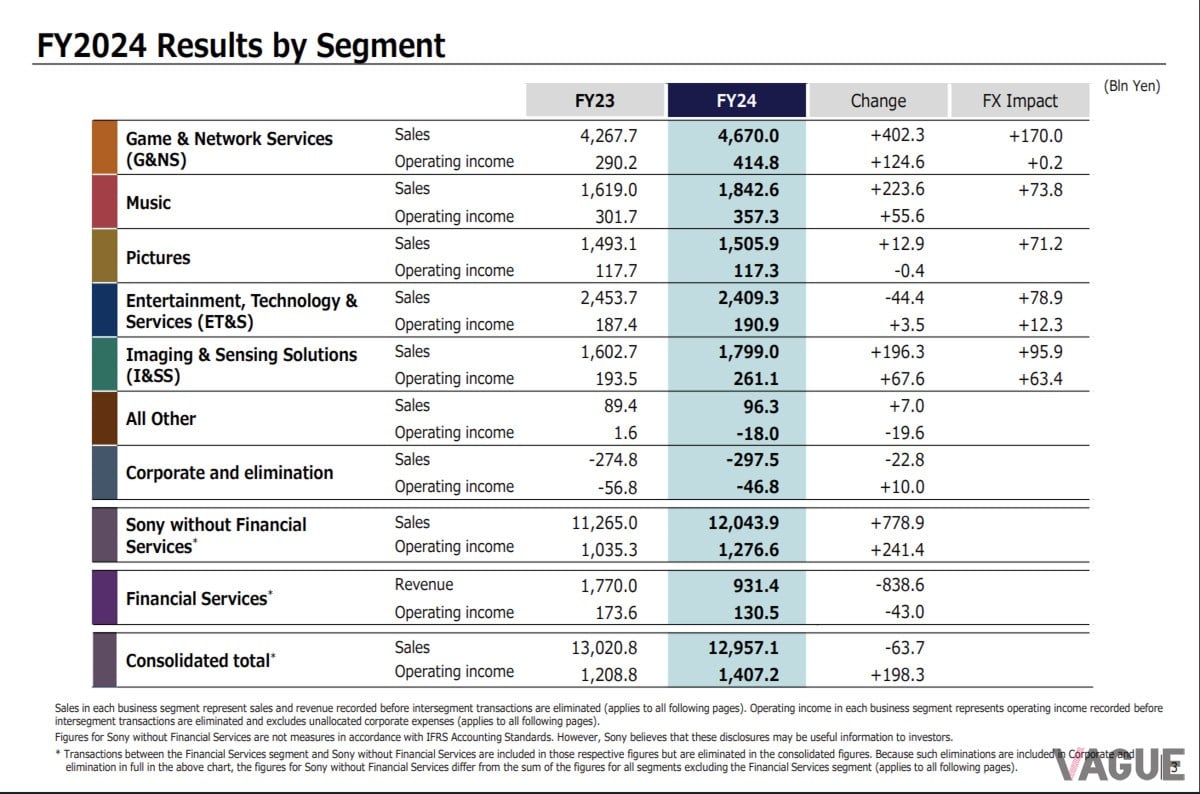

まず、ソニー全体の器の大きさから確認しておきたい。ソニーグループの2024年度(2024年4月〜2025年3月期、以下FY24)の継続事業ベースの売上高は約12兆440億円、営業利益は約1兆2,766億円。営業利益率は10%を超え、グループ全体としては過去最高水準の利益を維持している。

一方で、BRAVIAを含むテレビ事業が属しているのは「ET&S(Entertainment, Technology & Services)」セグメントだ。このET&SセグメントのFY24の売上は約2兆4,093億円で前年から2%減、営業利益は1,909億円で前年からわずか2%増という結果だった。

減収・微増益で、IR資料でも「テレビとスマートフォンの販売減」が売上減の主要因としてはっきり挙げられている。

売上構成で見ると、ET&Sはソニー全体の売上の2割弱に相当する。営業利益ベースでは、1,909億円という数字は、全社の営業利益1兆2,766億円の約15%程度。

つまり、BRAVIAを含むテレビ事業は依然として存在感はあるものの、「グループの稼ぎ頭」ではなくなって久しい。

ソニーはいま何で稼いでいるのか?

では、今のソニーを支えているのはどこか。FY24のセグメント別の営業利益を見ると、その姿がかなりはっきりする。ゲーム&ネットワークサービス(G&NS)は営業利益4,148億円、音楽セグメントは3,573億円、イメージング&センシング・ソリューション(I&SS)は2,611億円。

この3セグメントだけで営業利益は1兆円を超え、ソニー全体の利益の約8割を稼ぎ出している計算になる。そこに映画・ドラマを含むピクチャーズが約1,173億円で続き、BRAVIAを含むET&Sは、いわば「収益の中堅どころ」というポジションだ。

もうひとつ押さえておきたいのは、ET&S自体の中身も変わってきていることだ。ET&Sにはテレビだけでなく、デジタルカメラやVlogカメラ、交換レンズ、プロジェクター、スマートフォン、さらにはプロフェッショナル用途の機器も含まれる。

IR資料の説明では、テレビとスマホの台数減で売上は落ちているものの、コスト削減や為替の追い風もあって利益は何とか維持している構図が見えてくる。

つまり、「ソニーのテレビ事業=会社の命綱」という時代はもう終わっている。

だからこそソニーは、BRAVIAを単体で抱え込んで守るのではなく、グローバルなパートナーと組んで再成長の土台をつくる方向へ舵を切った――今回の合弁は、その延長線上にある戦略的な動きだと解釈すべきだろう。

中国傘下=敗北”ではなく“再配置”という現実

今回のBRAVIA×TCLのニュースに対して、「ソニーが中国メーカーに負けた」「日本ブランドの終わりだ」といった悲観的な反応もSNS中心に散見された。

しかし、白物家電の世界を長く見てきた身からすると、「いや、これはかなり前から起きていた流れの“テレビ版”に過ぎない」とも感じている。

象徴的なのが、かつての三洋電機の白物家電事業だ。日本市場ではおなじみだったSANYOの冷蔵庫や洗濯機は、事業売却を経て中国ハイアールの傘下に入り、「AQUA」ブランドとして生まれ変わった。

結果として、日本市場に最適化された冷蔵庫や洗濯機を、ハイアールグループの巨大な生産・調達ネットワークの上で展開できるようになった。

東芝の白物家電事業も、美的集団(Midea)グループの一員として再編されている。シャープは鴻海(Foxconn)傘下に入り、液晶テレビや白物家電全体の開発・生産体制を組み替えながら、日本国内でのプレゼンスを維持してきた。

テレビに目を向ければ、東芝ブランドのテレビ「REGZA」は、ハイセンスグループ入りしたあとに商品力を立て直し、日本市場でシェアNo.1まで上り詰めた。

かつては“国産vs海外”という構図で語られていた市場だが、いまのREGZAを見るとむしろ「日本の開発×中国系グローバルメーカーのサプライチェーン」という組み合わせが、ユーザー側にとっても“ちょうどいい”バランスを生み出していることがわかる。

この10〜15年で、日本の白物家電ブランドは一社単独では生き残れないフェーズに入った。人口が減少し、国内市場がじわじわと縮小していく中で、かつてのように「日本向けの高機能モデルだけでマスを押さえる」という戦略は成り立ちにくくなっている。

だからこそ、多くのブランドは「技術と企画は日本」「生産と調達はグローバル」という分業体制にシフトしていった。

BRAVIAの今回の動きは、まさにその延長線上にある。感情的には複雑でも、産業構造の流れとして見れば「テレビだけが例外でいられるはずはなかった」とも言えるのだ。

TCLとの合弁は“サプライチェーンの再設計”でもある

では、TCLと組むことで、BRAVIAにどんな可能性が開けるのか。TCLはテレビ出荷台数で世界トップクラスのプレイヤーだ。巨大なパネル調達力と生産能力を背景に、グローバルでボリュームゾーンを押さえる力がある。

一方のソニーは、画質処理や音響、UX設計など「映像体験の作り込み」で強みを発揮してきたブランドだ。

これまでは、日本発のプレミアムブランドとして、パネル価格や為替の変動リスクを自前でかぶりながら戦ってきた。日本市場だけを見ると、こうした戦い方はすでに限界に近い。

テレビ市場は台数自体が大きく伸びる局面にはなく、買い替えも10年スパンになりつつある。高付加価値モデルは一定のユーザーに刺さるが、それだけでグローバル規模の事業を維持するのは難しい。

そこでTCLと組む意味が出てくる。TCL側のグローバルな調達・生産のスケールを使いながら、ソニー側はBRAVIAブランドの価値と映像体験を設計することに集中できる。これは、白物家電でハイアールや美的集団、鴻海と組んできた日本ブランドが歩んできた道筋と非常によく似ている。

page

- 1

- 2

VAGUEからのオススメ

マセラティ、故郷モデナへ── 光と音が導く「グラントゥーリズモ」と「グランカブリオ」が告げる新しい鼓動【PR】